出品:新浪财经上市公司研究院

作者:新消费主张/shu

2022年底火爆全网的麻六记酸辣粉,近日被中国食品安全报3·15特别报道组公开点名曝光。不仅涉嫌虚假宣传,产品中还超标加入铵明矾等超20种添加剂,消费者过量摄入或将引起老年痴呆、记忆力减退、智力下降等健康问题。红极一时的李子柒酸辣粉,同样榜上有名,产品中的添加剂含量高达21种。

消费者的怒火聚焦在两个网红品牌身上,背后的同一家代工厂阿宽食品却成功地在这场风波中完美隐身。3月20日,阿宽食品再次更新招股书,冲击深交所主板上市。广发证券、大华会计师事务所和北京市中伦律师事务所同步发布发行保荐书、上市保荐书、审计报告和法律意见书,为其登陆资本市场保驾护航。

值得一提的是,阿宽食品此次IPO拟公开发行不超过约3194.07万股人民币普通股,预计募集资金6.65亿元,对应发行市值约为26.6亿元。而2021年1月完成最后一轮股权融资时,公司的投后估值达到39.2亿元。换而言之,两年时间内阿宽食品的估值缩水了超30%,最后一轮参投的同创伟业、高瓴资本、兼固资本和麦星投资或已浮亏。

业绩涨不动 网红难长红

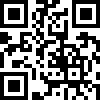

据最新招股书披露的数据显示,阿宽食品的业绩透露出一丝疲态。

2022年前三季度,公司合计实现9.27亿元总营收,同比仅增长3.39%。继2021年收入增速跌入10%以内后,再度放缓至5%以下;扣非后归母净利润约为4895.32万元,同比增长25.28%。虽然摆脱了2021年的负增长局面,但与2020年前的超150%增速相比,显然不可同日而语。

从方便面、方便粉丝、方便米线和自热食品四大产品线来看,以大单品“红油面皮”为代表的方便面品类首次出现收入下滑。招股书披露,2020-2021年红油面皮产品年销售额分别为4亿元、5亿元,占当期方便面营收69.93%、65.96%,为总营收分别贡献约36.04%、41.19%。而2022年上半年,方便面录得收入3.55亿元,同比下降6.08%,销量占比下降近5个百分点。

有意思的是,2022年阿宽食品全线涨价。方便粉丝、方便米线平均售价分别增长4.63元、5.03元,销量依然上涨了18.80%、25.51%。方便面平均售价只克制地增长了1.06元,销量却较2021年上半年下降6.75%。可见价格并不是影响消费者选择的决定性因素,昔日爆款红油面皮的吸引力正在减弱。

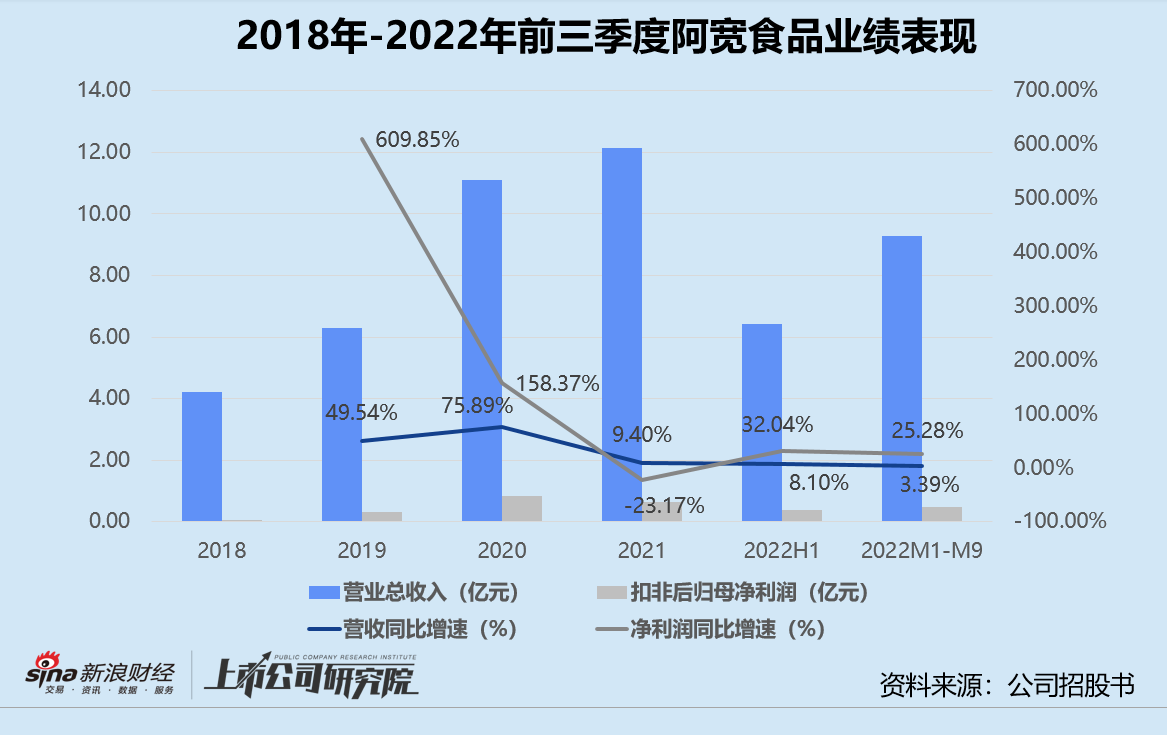

用户表现也从侧面印证了这一点。2022年1-6月,公司电商自营店铺活跃用户数量约为144.42万人,不足2021年全年的三分之一。购买次数在1次以上的用户约为18.92万人,仅占同期总活跃用户数量13.10%,而2021年以前该比例为16.64%。结合往期数据分析,公司的整体活跃用户数量在2020年后便走起了下坡路,2021年大幅减少超100万人,复购用户数量同比锐减近15万人。

网红产品被遗忘、用户大量流失,阿宽食品引以为傲的高增长恐难以维系。

直销不及经销 代工是门苦差事

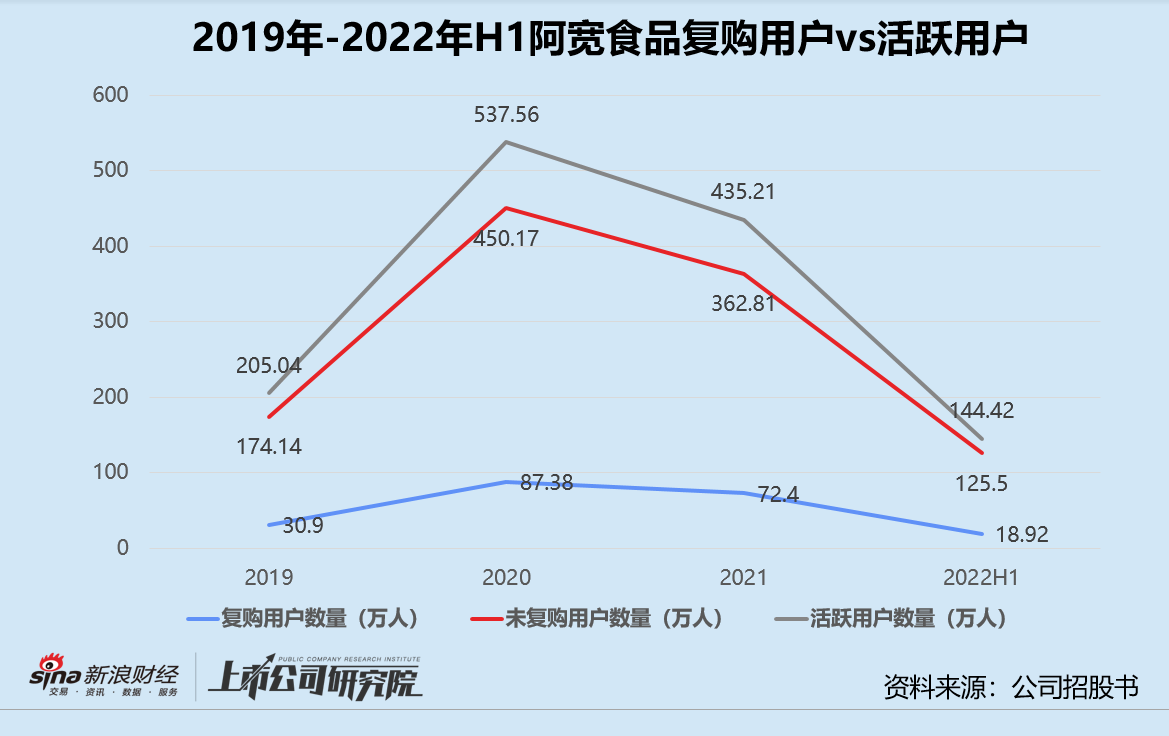

毛利持续承压,是阿宽食品的另一大烦恼。

疫情带来的消费红利消散,收入增长疲软、成本却不断上涨。据招股书显示,公司的毛利率已由2018年的37.51%下降至2022年上半年的29.29%。2021年上半年,综合毛利率约为27.54%,不到3年时间利润空间被挤压了近10%。

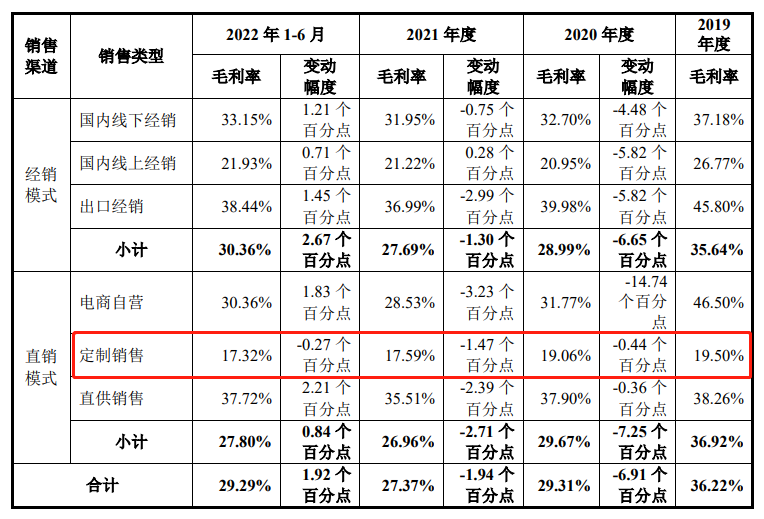

其中,直销模式毛利率比经销模式毛利率下降得更快,2020年后阿宽食品的直销业务已经不如经销业务赚钱,2022年上半年两种模式的毛利率差异进一步扩大到2.56%。

一般情况下,同样的产品销售,直销模式由于销售层级相对较少,且销售均价更高,毛利率应大于经销模式。但阿宽食品的直销模式毛利率却显著低于经销模式毛利率,令人匪夷所思。

细究两种模式的构成,经销模式包括国内线下经销、国内线上经销和出口经销;直营则包括电商自营、定制销售和直供销售。

经销模式下,向北美洲、欧洲等发达国家地区出口的高价产品极大地拉高了毛利率。2018-2021年,出口经销毛利率一度高达47.84%,即使有所下滑,也保持在35%以上。2022年上半年,出口经销毛利率恢复至38.44%,是同期线上经销毛利率的1.75倍,线下经销毛利率的1.16倍。

直营模式下,为三只松鼠、麻六记、李子柒等品牌代工贴牌的定制销售附加值相对较低,处于产业链上游的阿宽食品议价能力不强,因此毛利率难有起色。2018-2021年,定制销售毛利率始终徘徊与17%-19%上下。2022年上半年,阿宽食品四大产品线全面涨价,各类销售渠道毛利率均有不同程度的提升。唯有定制销售的毛利率反而下降,较2021年同期同指标减少1.30%。

来源:公司招股书

来源:公司招股书为品牌“打工”挣的是辛苦钱,但电商自营收入走低、直供销售增速刹车,令阿宽食品不得不将多余的产能投向定制销售。2022年截至6月30日,定制销售业务收入8402.45万元,同比增长43.82%,占直营模式收入比例增长至13.76%。

不过,依赖代工的潜在危机也难以忽视。3·15特别报道组曝光后,合计为定制销售收入贡献近4成的麻六记和李子柒,是否还会继续与阿宽食品合作贴牌生产,或是未知数。

上下游关系隐秘 高价采购“老板娘”物流公司服务

业绩风光不再,阿宽食品在关联交易方面暗藏隐忧。

据招股书披露,公司的前五大供应商之一成都山海油脂有限公司,在2018-2021年期间一直为公司提供油脂材料,采购金额约占比6%-7%,2021年上半年该比例一度超10%。2022年上半年,阿宽食品向该供应商采购价值1490.96万元油脂,占采购总额4.04%。

而天眼查公开信息显示,成都山海油脂有限公司50%的股权归属于张玥。张玥同时也是阿宽食品的自然人股东,发行前持股0.52%。

情形相似的,还有公司的前五大客户之一四川山海食品有限公司。2021年该客户在经销模式下为公司贡献收入938.71万元,占经销收入比例1.43%,占当期总营收比例0.80%。而四川山海食品有限公司的法定代表人彭伟,同样是阿宽食品的自然人股东,发行前持股0.27%。

招股书显示,彭伟曾参与发起设立阿宽食品,2019年为上游供应商张玥代持过公司股份,双方的关系直至2021年才解除。此外,张玥名下的另一家企业成都林氏地产管理有限公司,工商注册地址与彭伟的四川山海食品有限公司地址相同,都位于一座名为“山海大厦”的建筑物内。

来源:天眼查

来源:天眼查上游供应商和下游客户之间存在说不清道不明的关系,并不是阿宽食品唯一的历史遗留问题。

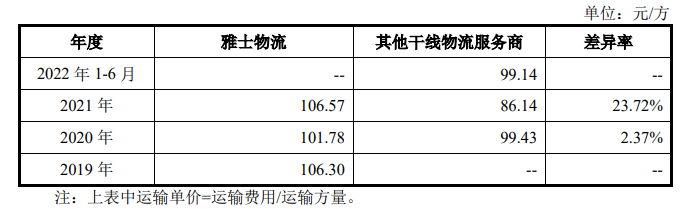

报告期内,公司向实控人陈朝晖配偶李静雅控股的成都雅士物流有限公司(下文简称:雅士物流)购买干线物流运输服务。2019-2022年上半年,交易金额占总运输费用67.82%、32.89%、15.26%和23.94%,占雅士物流当期总营收的35.10%、27.38%、16.79%和25.83%。也就是说,雅士物流长期超四分之一的收入来源于阿宽食品。

然而,雅士物流的干线物流实际结算运输单价始终高于其他干线物流服务商,2021年的差异率达23.72%。即使剔除低价线路影响,雅士物流在北京、上海、甘肃、宁夏线路的运输单价也显著高于其他物流商,差异率在1%-3%之间。

来源:公司招股书

来源:公司招股书结合前文提及的毛利率承压事实,阿宽食品向“老板娘”物流公司购买服务的必要性和公允性令人生疑。